「老後2,000万円問題」「介護破産」「年金崩壊」…。 世の中には、私たちの将来を不安にさせる言葉があふれています。

しかし、断言します。これらの不安の9割は、金融業界が商品を売るために作り出した幻影(お化け)に過ぎません。暗闇だから怖く見えるだけです。電気をつけて正体を直視すれば、それは案外ちっぽけな影であることに気づくはずです。

漠然とした「老後の不安」さえ消してしまえば、私たちは持てるお金と情熱の全てを、今、一番大切な子供の教育と家族の思い出に注ぎ込むことができます。

この記事は、教育資金デザインラボがお届けする「老後・出口戦略カテゴリー」の総まとめ(ロードマップ)です。 ここから始まる5つのステップを理解するだけで、あなたの老後不安はゼロになり、迷いなく教育費にお金を使えるようになるでしょう。

STEP 1: 将来の支出額を具体的にイメージ

まずやるべきは、老後の生活費を可能な限り具体的にイメージすることです。 ニュースや金融機関の営業マンは、こう言います。

「ゆとりある老後には月39万円程度が必要です」

この数字を聞いて「そんなの無理だ」と絶望する必要はありません。これは、不安を煽って商品を売るための「セールストーク用の数字(願望込み)」に過ぎないからです。 総務省の実際の家計調査を見れば、普通の高齢夫婦は月20〜23万円程度で慎ましくも幸せに暮らしている事実が見えてきます。

まずは「幻想」を捨て、リアルな生活費を知ることから始めましょう。

STEP 2:老後の収入(年金等)を確認

支出のイメージができたら、次は収入です。 「年金なんてどうせ貰えない」と悲観する前に、冷静に確認しましょう。

【アクション】

今すぐスマホで「ねんきんネット(またはマイナポータル)」にログインする。

【チェック】

将来の受給見込み額を確認し、それに「×0.8(2割減)」のストレスをかけて手取り額の概算を算出する。

これが、あなたの老後の「ベース収入」です。 「あれ、意外とこれだけで食費と家賃くらいは払えるな」と気づくはずです。計算方法は以下の記事で詳しく解説しています。

また、「年金だけでは2,000万円足りない」という話題もありましたが、あれも平均値を使ったトリックです。「あなた自身」の収支がトントンであれば、過度な貯蓄は必要ありません。

STEP 3:ゴールを決める(安全資産の確保)

次に、ゴール(貯めるべき老後資金の上限)を決めます。 ここが決まっていないと、いつまでも不安で「あと100万、あと100万」と貯め続けてしまいます。

教育資金デザインラボは、将来の介護・医療予備費として、とりあえず現金500万円を確保せよというスタンスです。詳しくは、以下の記事で説明しておりますので、参考にしてください。

STEP 1(支出)が STEP 2(収入)を上回る場合、その赤字分こそが、あなたが現役時代に作るべき「貯蓄のゴール」です。具体的なケースで見てみましょう。

【とある家庭のシミュレーション】

夫婦の年金収入を月22万円(STEP 1)、想定する生活費を月24万円(STEP 2)と仮定します。 毎月2万円の赤字となるため、30年間では約720万円が不足する計算です。

これらを踏まえ、確保すべき資金を以下のように設定します。

- 介護・医療予備費:500万円

- 生活防衛資金:1,000万円 (30年分の不足額720万円 + ゆとり費)

注:生活防衛資金の程度は、上述の通り、家庭により大きく変動します。上記の1,000万円の目安は一般論ではないことに注意してください。

上記のケースでは、合わせて約1,500万円。 退職金やiDeCoを含めて、最終的にこの金額が手元に残ればゲームクリア。これ以上を目指して今の生活を犠牲にするのはやめましょう。

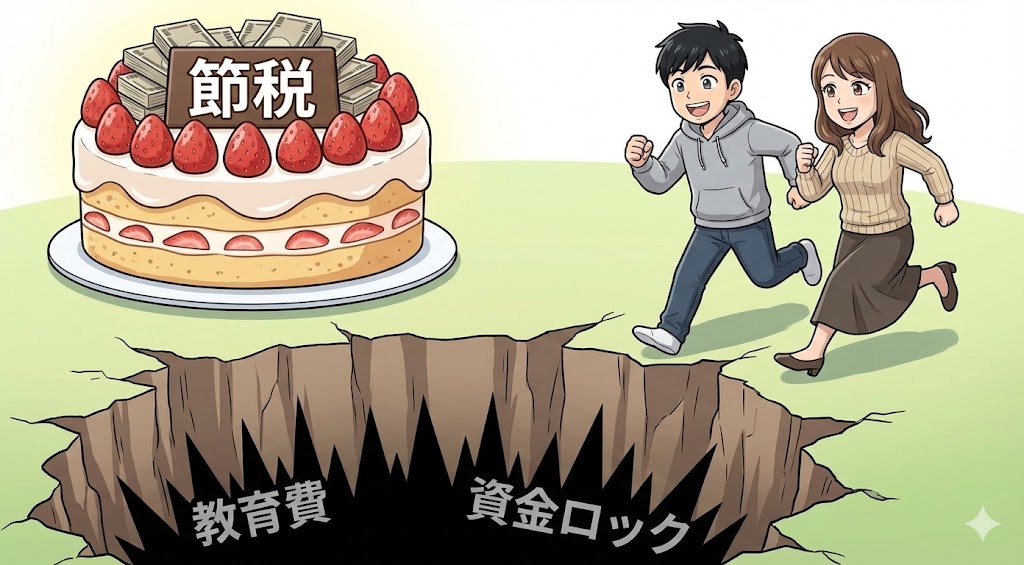

STEP 4:今、全力を出す(教育・体験への投資)

最低限の守り(STEP 1〜3)のゴールが見えたら、あとは攻めのターンです。 ゴールを超える見込みがあるお金(余剰資金)は、すべて今に投入します。

- 教育費: 子供が理系大学や留学を希望した時に、「お金がない」と断らなくて済むように準備する。

- 体験: 家族旅行、キャンプ、習い事。子供の感性を育てるイベントに惜しみなく使う。

ここでお金を使わずに溜め込んでしまうと、待っているのは死ぬ時が一番お金持ちという悲劇です。 思い出は、複利で増え続ける最高の資産です。体が動くうちに、家族との思い出に投資してください。詳しくは、以下の記事で解説しております。

また、iDeCoなどの「60歳まで引き出せない制度」にお金を入れるのは、この「今の投資(教育費・体験)」が十分にできてからです。順番を間違えてはいけません。以下の記事をご参照ください。

STEP 5:出口で調整する(定期メンテナンス)

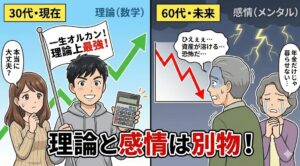

最後に重要なのが、60代以降の出口戦略です。 現役時代はオルカン一択で攻めてOKですが、老後は守りにシフトしなければなりません。

具体的には、理論上の正解(期待値)を捨ててでも、現金の比率を高め、暴落が来ても心が折れないポートフォリオを組むのが良いでしょう。

最大のリスクは「人間」である

そして、退職金が入る時期に最も注意すべきなのが、金融機関の営業マンの存在です。 彼らはあなたの資産を狙って、言葉巧みに近づいてきます。特別扱い(VIP待遇)は、あなたをカモにするための罠です。具体的な手口は、以下で解説しております。

最後に:「計画」は生き物である

このロードマップを実行する上で、最後に一つだけ重要なルールがあります。それは、定期的な見直しをするということです。

30代で描いたプラン通りに人生が進むことなんて、まずあり得ません。

- 「子供が国立の大学に行ったから、教育費が余った」

- 「ねんきん定期便を見たら、思ったより受給額が増えていた」

- 「逆に、インフレで生活費が上がった」

状況が変われば、必要なお金も変わります。 「使いすぎかな?」「貯めすぎかな?」と迷ったら、その都度、定期的な見直しを行なってください。必要であれば、信頼できる専門家を頼るというのも良いでしょう。

航路がズレたら、舵を切って修正すればいいだけです。定期的なメンテナンスさえしていれば、『気づいたら手遅れだった』という事態だけは、確実に防ぐことができます。

ガチガチに切り詰めるのではなく、人生の変化に合わせて「柔軟にハンドルを切る」こと。 これこそが、死ぬまでお金に困らず、かつ人生を楽しみ尽くすための極意です。

結論:「足るを知る」者が、最も豊かな人生を送れる

老後資金作りは、不安との戦いではありません。 自分にはいくらあれば十分かという、ゴールの確認作業です。

このゴールさえ見えてしまえば、残りのエネルギーとお金を、すべて「今、目の前にいる家族」のために使うことができます。 教育資金デザインラボは、あなたが通帳の数字ではなく、家族との思い出に囲まれて人生を終えることを願っています。

さあ、これで全体像(ロードマップ)は掴めました。 ここから、一つずつ不安の正体を消していきましょう。

まずは、日本中を不安に陥れた最大の元凶、「老後2,000万円問題」から片付けます。 この数字のトリックさえ暴いてしまえば、老後不安の9割は消滅します。

-1.png)

コメント