「保険なんて入るな。それは情弱(情報弱者)が払う罰金だ」「保険料を払うくらいなら、全額S&P500に突っ込め。30年で1,000万円以上の差がつくぞ!」

最近、SNSやYouTubeでこんな過激な主張を耳にしませんか? 確かに、手数料の高いボッタクリ保険が蔓延しているのは事実ですし、彼らの主張する数字(期待値)は決して間違っていません。

しかし、もしあなたが守るべき子供がいる親なら、その言葉を決して鵜呑みにしてはいけません。なぜなら、そういう主張をするインフルエンサーの多くは独身か、あるいは自分さえ良ければいい(結婚や子供はコスパが悪い)と考えているタイプの人種だからです。

自分の資産を最大化することがゴールの人種と、子供を路頭に迷わせないことがゴールの親。

前提条件が180度違うのに、同じ戦略が通用するわけがありません。 彼らは地図を持たずに冒険していますが、私たちには絶対に子供を大学(院)卒業まで送り届けるというミッションがあります。

この記事は、教育資金デザインラボが総力を挙げてまとめた保険カテゴリーの完全攻略ガイドです。感情論を一切排除し、確率と経済合理性、そして親の責任という観点から導き出した絶対に入るべき保険と捨てるべき保険の結論を提示します。

そもそも、なぜ「保険」に入るのか(4象限の鉄則)

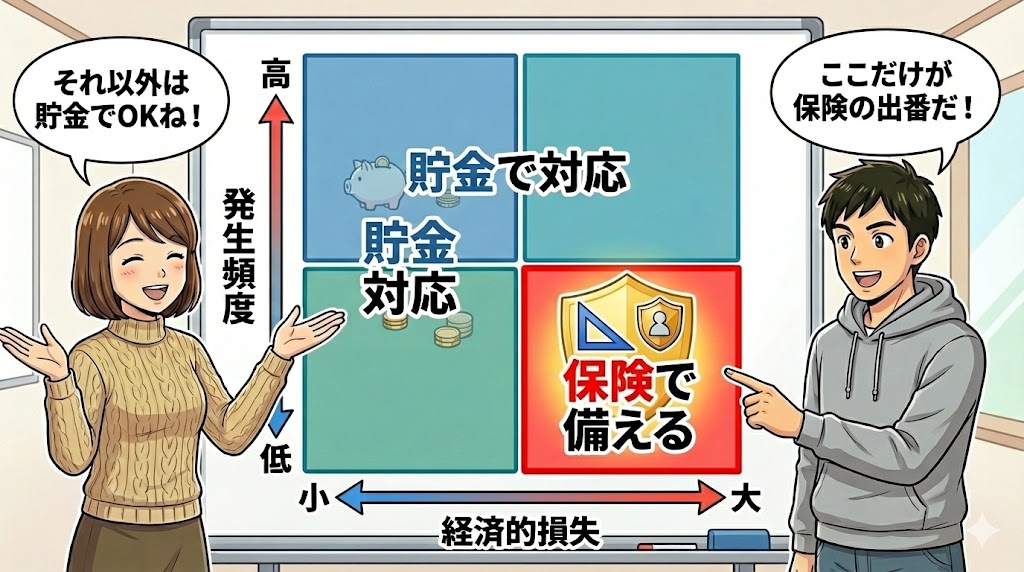

詳細な解説に入る前に、たった一つだけルールを覚えてください。 金融の世界には、リスク管理の4象限という鉄則があります。

- 【A】発生確率「高」× 損害額「小」(虫歯、風邪、短期入院) → 「貯金」で払う(保険は不要)

- 【B】発生確率「低」× 損害額「大」(死亡、火事、億単位の賠償) → 「保険」で備える(ここだけ!)

- 【C】発生確率「高」× 損害額「大」(失業して住宅ローン破綻など) → 「回避」する(近づかない)

多くの人が保険貧乏になる原因は、本来は貯金で対応すべき【A】(医療費など)に高い保険料を払い、肝心の【B】(死亡保障など)が手薄になっているからです。 この4象限のフィルターを通せば、必要な保険は自動的に決まります。

最強の盾:まずは社会保険を知れ

民間の保険を検討する前に、私たちは既に世界最強の保険に強制加入させられていることを思い出してください。それが社会保険(健康保険・厚生年金)です。

会社員であるあなたが死亡した時、あるいは働けなくなった時、国から驚くほど手厚い補償が出ます。

- 遺族年金: 自分が死んだら、家族に月10万円〜16万円程度が支給される

- 傷病手当金: 病気で休んでも、給料の約3分の2が1年半出る

- 高額療養費: 手術代が100万円かかっても、自己負担は月10万円以下

民間保険の役割は、この最強の盾(社会保険)では足りない部分を補うことだけです。詳細は、以下の記事で詳しく解説しております。

前提条件:議論の余地がないインフラ保険

さて、ここから民間保険の選別に入りますが、まずは選ぶ・選ばないではなくどう賢く入るかだけが問われるインフラ保険について解説します。

これらは現代社会で生きていく上で事実上、加入必須ですが、思考停止で契約すると、生涯で数十万円単位の損をする分野でもあります。

① 火災保険:言いなり契約は「搾取」の入り口

持ち家でも賃貸でも、火災保険は必須です。しかし、不動産屋や銀行に勧められるまま契約してはいけません。そこにはたっぷり「手数料」が乗っています。 今の加入している火災保険が本当に最善なのか、改めて見直すことで大幅な節約ができる可能性があります。

▼ 持ち家の方は以下の記事を参照ください

▼ 賃貸の方は以下の記事を参照ください

② 個人賠償責任:子供が他人に怪我をさせたら?

自転車事故や、子供が他人に怪我をさせたり、お店の商品を壊してしまった場合、賠償額は巨額になることもあります。 この破滅的なリスクを、超格安で、しかも別居の両親までカバーできる神のような保険が存在します。これはもし未加入であれば、絶対にオススメです。詳細は以下の記事でご確認ください。

結論:選ぶべきは「収入保障保険」だけ!

インフラ保険を除き、子育て世帯があえて検討して、自分の意思で選ぶべき保険、それは「収入保障保険」。たったこれ一つだけです。

子供が小さい時にパパが亡くなると、将来の生活費や学費として数千万円が不足します。しかし、この必要額は子供の成長とともに年々減っていきます。

- 定期保険(四角形): ずっと3,000万円の保障。後半は過剰保障になる(保険料が高い)。

- 収入保障保険(三角形): 時間とともに保障額が減っていく。無駄がない(保険料が圧倒的に安い)。

理にかなった三角の保険を選ぶだけで、保障内容は十分なのに、保険料は劇的に安くなります。「死亡保障は、収入保障保険一択」。 これが最適解です。詳細は以下の記事で詳しく解説しております。

戦略的防衛:弁護士保険という武器

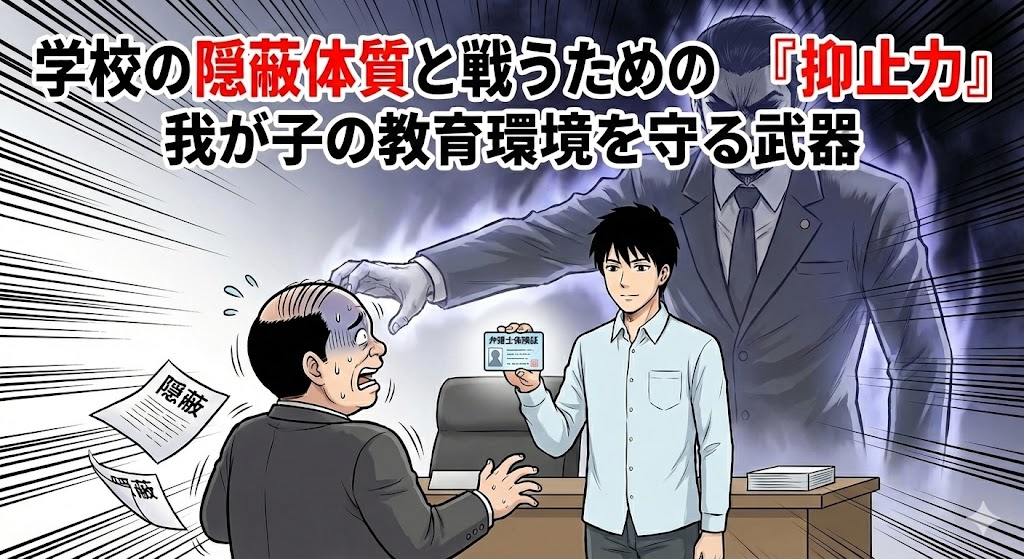

必須ではありませんが、特定の目的がある場合に限り、検討に値する戦略的な保険が一つだけあります。 それが弁護士保険です。

これは金銭的なリスクに備えるというより、現代の学校トラブル(いじめ、隠蔽体質)と戦うための抑止力として機能します。弁護士がついているという事実は、学校や相手の親に対して強烈なプレッシャーを与え、我が子を守るための強力な盾となります。お守り以上の効果を発揮する、現代の護身術です。

即刻解約すべきゴミ保険

ここからは、4象限の【A】(貯金で対応すべきリスク)です。これらに入っているなら、それは情弱の罰金を払わされている状態です。

① 医療保険・がん保険:日本には「高額療養費制度」がある

「2人に1人ががんになる」という言葉に騙されないでください。 日本には、医療費の自己負担には上限がある高額療養費制度があります。以下の記事を読めば、がん保険や医療保険が確率的に見て「負け確定のギャンブル」である理由が、簡単に理解できます。

② 学資保険:インフレに負ける「元本割れ」商品

「元本保証だから安心」は嘘です。 18年後にお金の価値が下がっていたら(インフレ)、実質的には大損です。教育資金は保険ではなく、NISA(投資)で増やすのが令和の正解です。

実践編:最安値で加入し、適切な時期に捨てる技術

最後に、具体的なアクションプランです。「何に入るか」と同じくらい、「どう入るか(安く買うか)」「いつ辞めるか」が重要です。

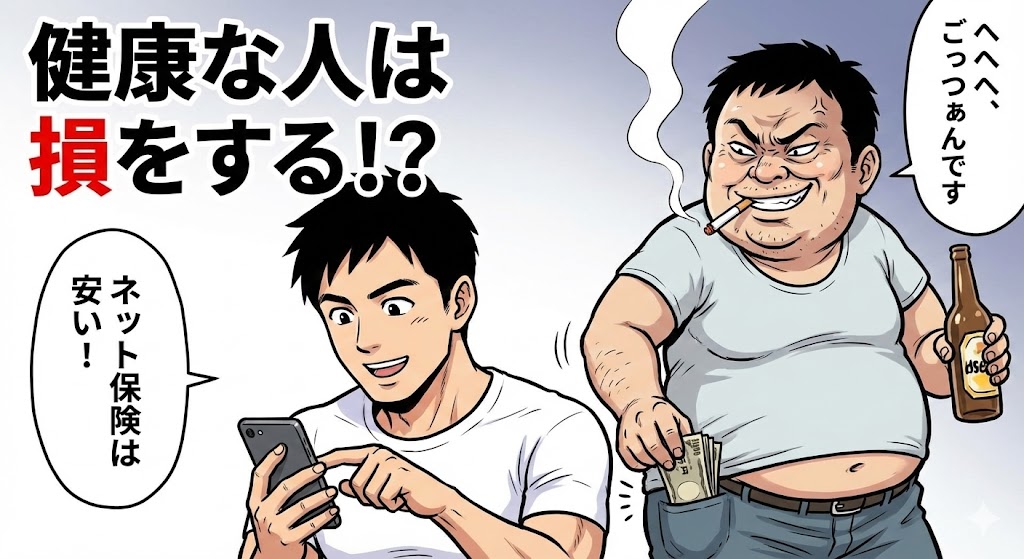

入り方:ネット保険より安い別ルートがある

「保険料を安くするならネット保険(ライフネットなど)」と思い込んでいませんか?あなたがタバコを吸わない健康体なら、ネット保険よりもさらに安い非喫煙者優良体割引というルートが使えます。これを使えば、保険料はさらに3〜4割安くなるケースもあります。

辞め方:保険には出口戦略が必要だ

保険は一生入るものではありません。「マイホームを購入した時(団信加入)」や「資産が十分に増えた時」、「子供が独立した時」などは、保険を見直す(解約する)絶好のタイミングです。 不要になった保険を捨て、浮いたお金を投資に回す。このサイクルを作ることが、教育資金を最大化する鍵です。

最後に:浮いたお金はすべて「教育費」へ

保険は、あくまで「万が一の時の防波堤」に過ぎません。 防波堤にお金をかけすぎて、家の中(今の生活や教育)が貧しくなっては本末転倒です。

- 不要な保険は、今すぐ解約する。

- 必要な保険は、最安値で加入する。

こうして浮いた固定費こそが、将来の子供の学費となり、家族旅行の思い出になります。 さあ、今すぐ保険証券を取り出して、家計の大掃除を始めましょう。

-1.png)

コメント