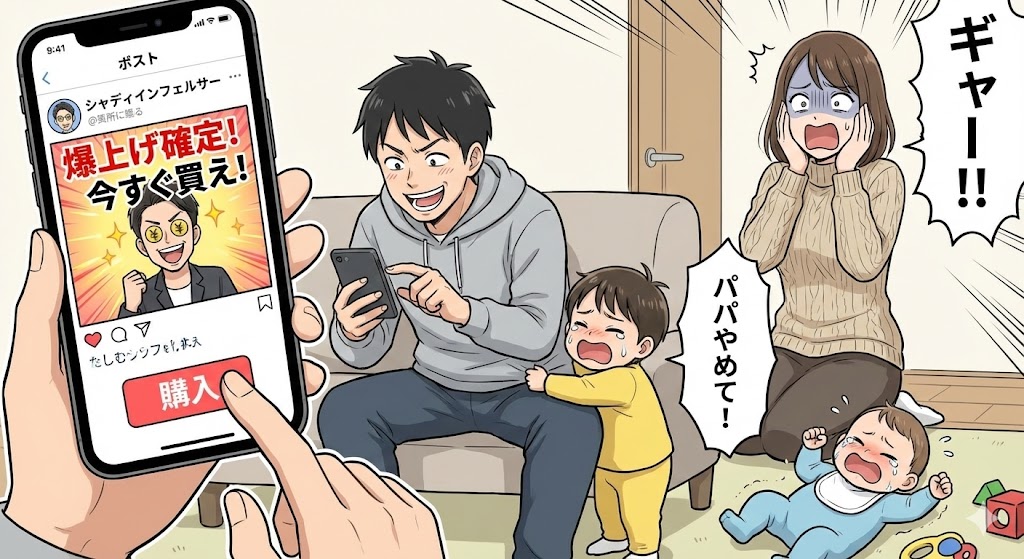

「貯金が300万円ある。新NISAに入れたいけど、いきなり全額入れて大丈夫?」「もし今年、大暴落が起きたらどうしよう…。怖くてボタンが押せない」

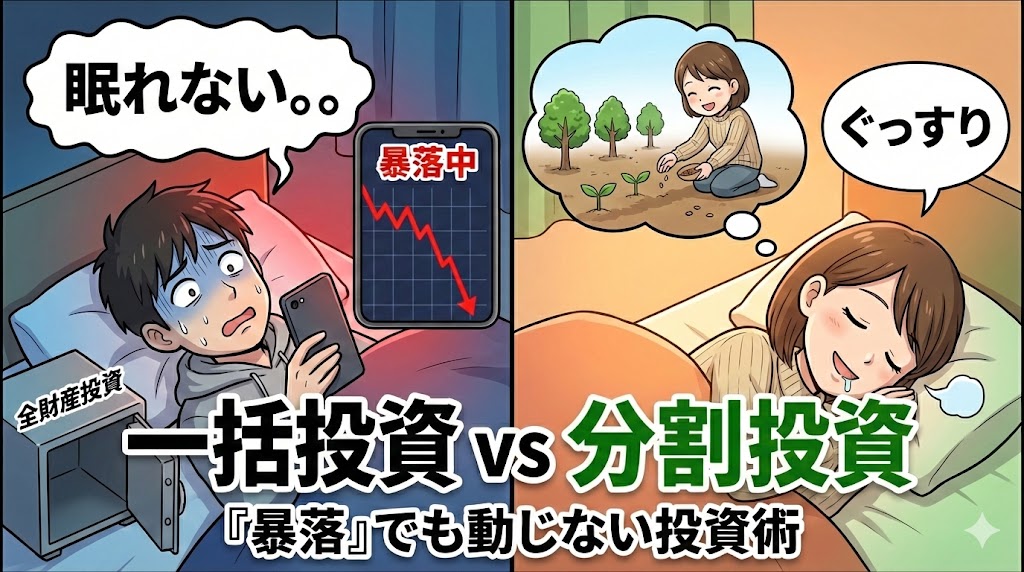

投資を始める際、まとまった資金を持つ誰もが直面する最初にして最大の壁。 それが、手元にあるまとまったお金を、一気に入れるか(一括)、少しずつ入れるか(分割)という問題です。

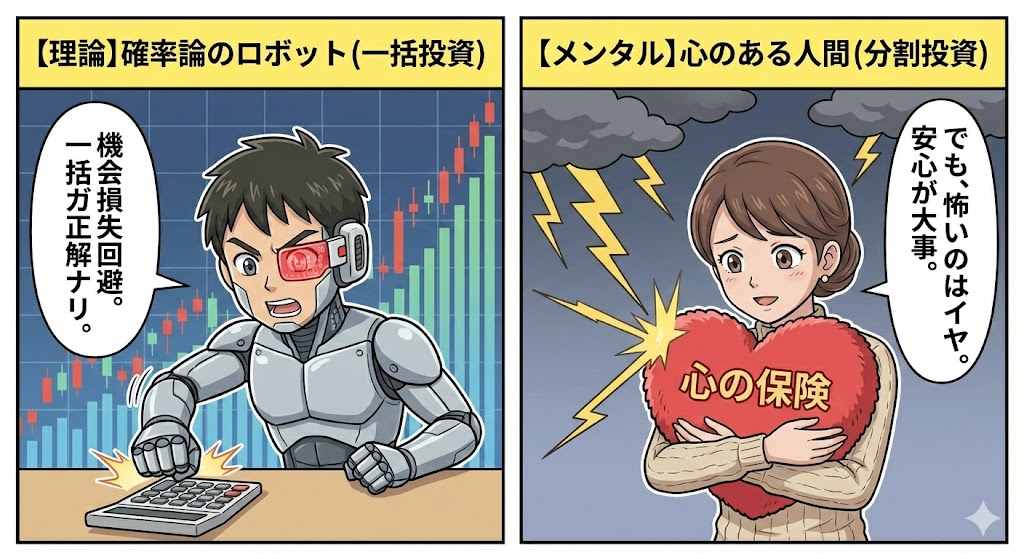

結論から言います。 この問題には、数学的な正解と心理的な正解の2つが存在し、それは真っ向から対立します。

この記事ではその両面を解説し、あなたの資金量と性格に合わせた暴落が来てもぐっすり眠れる投資術を導き出します。

【理論の話】数学的な正解は「一括投資」一択

まず、感情を排除して数字(確率論)だけで話すなら、答えは一つです。「今すぐ全額、一括投資せよ」。これが数学的な正解です。理由はシンプルで、機会損失(機会の喪失)を防ぐためです。

投資の基本は「市場に置いてある時間」

株式市場は、短期的には上がったり下がったりしますが、長期的(15年や20年以上)には右肩上がりを続けています。 つまり、1日でも早く市場にお金を置いておいたほうが、最終的に増える確率は高いのです。

少しずつ分割して入れている間、手元に残っている現金は全く働いていません。その間に株価が上がってしまったら、あなたは安く買えるチャンスを逃してしまったことになります。だから、AIやロボットに運用を任せるなら、迷わず即日全額投入を実行するでしょう。

【現実】NISAには「年360万円」の壁がある

新NISAには年間投資枠は最大360万円という制限があります。たとえ1,000万円の現金があっても、NISA口座には物理的に年360万円しか入りません。そのため、この記事における新NISAの一括投資とは、年360万円の枠を、年初に「最速」で埋めていくことを指します。

※ もし、枠に入りきらないほどの多額の現金(1,000万円以上など)をお持ちであれば、残りは特定口座(課税口座)で運用するのが数学的には正解です。

【心理】心の保険としての分割投資

しかし、私たちは感情のないロボットではありません。理論上は正しいと言われても、「もし今年、リーマンショック級の暴落が来たら?」という恐怖は消せません。

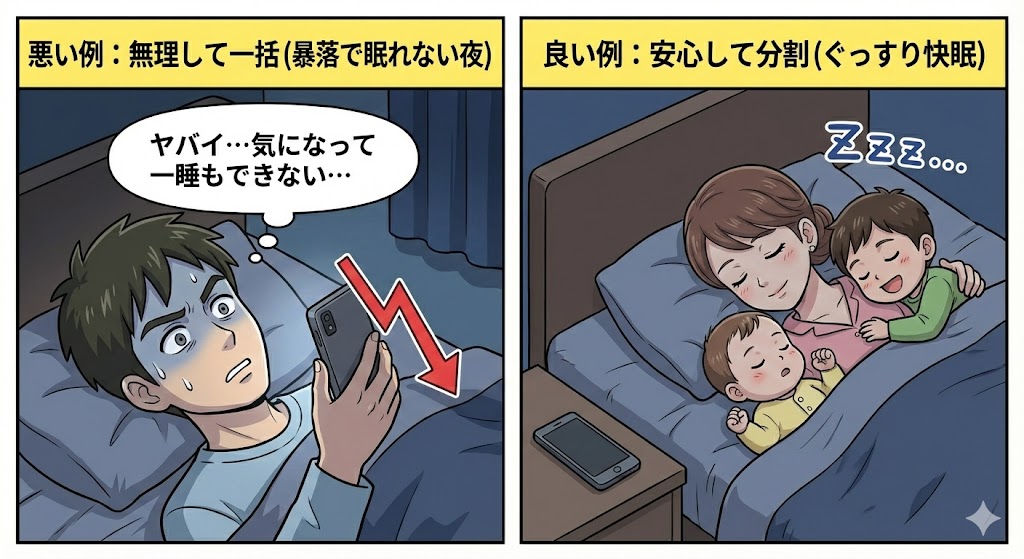

もし、なけなしの300万円を一括投資した翌月に、株価が20%暴落したらどうでしょう? 資産は一瞬で240万円になります。頭では「そのうち待てば戻る」とわかっていても、多くの人は恐怖で夜も眠れなくなり、狼狽売りをして市場から退場してしまいます。 これこそが、投資における最大の失敗です。詳細は、以下の記事をご参照ください。

メンタルを守るための「コスト」

そこで登場するのが分割投資(ドル・コスト平均法)です。 例えば、「手元の300万円を、毎月10万円ずつ、30ヶ月かけて投資する」と決めたとします。

- 株価が上がった場合: 「利益が出て嬉しい」

- 株価が暴落した場合: 「安くたくさん買えてラッキー(積立投資の強み)」

どちらに転んでも、心を平穏に保てます。 もちろん、一括投資に比べて利益(効率)は落ちますが、その差額はぐっすり眠るための保険料だと割り切るのです。

ケーススタディ:金額別おすすめプラン

では、具体的にどう判断すればいいのか。金額の大きさと資金の性質によって、推奨プランは異なります。

ケースA:教育資金・余裕資金(〜300万円程度)

推奨:一括投資(または半年以内の短期分割)

- 理由: 仮に300万円が一時的に半減しても、人生が破綻するわけではありません。教育資金のように15年、20年後を見据えた運用であれば、初期の数ヶ月のズレは最終的に誤差になります。ビビって数年もかけて分割するのは、時間の無駄(機会損失)が大きすぎます。

- アドバイス: どうしても怖いなら、最初の3ヶ月で100万円ずつ入れるなど、サッと終わらせましょう。

ケースB:長年の貯金・相続など(1,000万円以上)

推奨:分割投資(2〜3年かけるのもアリ)

- 理由:独身時代から頑張って貯めた1,000万円や、思いがけない相続金など。金額が大きい分、暴落時のダメージ額も大きくなります(1,000万円の30%はマイナス300万円)。このストレスに耐えられる人は稀です。

- アドバイス: 新NISAの年360万円の枠をペースメーカーにして、3〜5年かけて淡々と移していくのが精神衛生上ベストです。

ケースC:ボーナスが出た時

推奨:成長投資枠で「スポット購入」

- 理由:毎月の積立とは別に、ボーナスなどの臨時収入があった場合は、遊ばせておくのはもったいないです。成長投資枠を使って、その月のうちにオルカンを買い増し(スポット購入)しましょう。これも立派な一括投資の一種です。

あなたはどっち?「魔法の質問」で決めよう

まだ迷っているあなたへ。 最後に、どちらを選ぶべきかが一発でわかる「魔法の質問」を贈ります。 想像してみてください。

【質問】 あなたは今日、手元の資金(仮に300万円)を一括投資しました。ところが翌日、歴史的な大暴落が起き、あなたの資産はマイナス100万円になってしまいました。

その日の夜、あなたはベッドでぐっすり眠れますか?

- A:「まあ、15年後には戻ってるでしょ」と爆睡できる

- ⇒ おめでとうございます。あなたは一括投資に向いています。今すぐ枠を埋めてください。

- B:冷や汗をかいて夜中に目が覚める / 怖くて売却ボタンを押しそう

- ⇒ あなたは分割投資を選ぶべきです。

- そのドキドキは、投資を継続する上で最大のリスクです。機会損失と分かっていても、心を安定させる道を選んでください。

重要なのは、計算上の損得ではありません。あなたが退場せずに、15年以上続けられる方法はどっちか?その答えを知っているのは、あなた自身だけです。

最後に:悩んでいる時間こそが最大のリスク

一括か分割か、この議論に絶対の正解はありません。しかし、最もやってはいけない不正解は一つだけあります。

それは、「迷って何もせずに、現金のまま放置すること」です。

一括でも分割でも、15年後、20年後の未来から見れば、それは些細な違いです。重要なのは、今日、一歩を踏み出すことです。

自分にとって「夜ぐっすり眠れるほう」を選んで、まずは市場に参加してください。 そうすれば、寝ている間も、あなたのお金は子供たちのために働き続けてくれます。

さあ、これで投資がスタートしました。 ここからが本番です。投資を始めると、必ずといって良いほど、「悪魔の誘惑(高配当株や保険)」があなたを襲います。 教育資金作りにおいて、なぜ浮気が厳禁なのか。次の記事で、その不都合な真実をお伝えします。

-1.png)

コメント