「S&P500の過去平均は9%以上!だから学資保険なんてやめて、全部投資で7%運用すれば教育費なんて余裕でしょ!」

SNSで見た景気の良い数字を鵜呑みにして、皮算用をしているあなた。 …ちょっと待ってください。その計画、「片道切符のギャンブル」かもしれません。

教育資金づくりにおいて、最も危険なのは暴落ではなく、根拠なき楽観です。

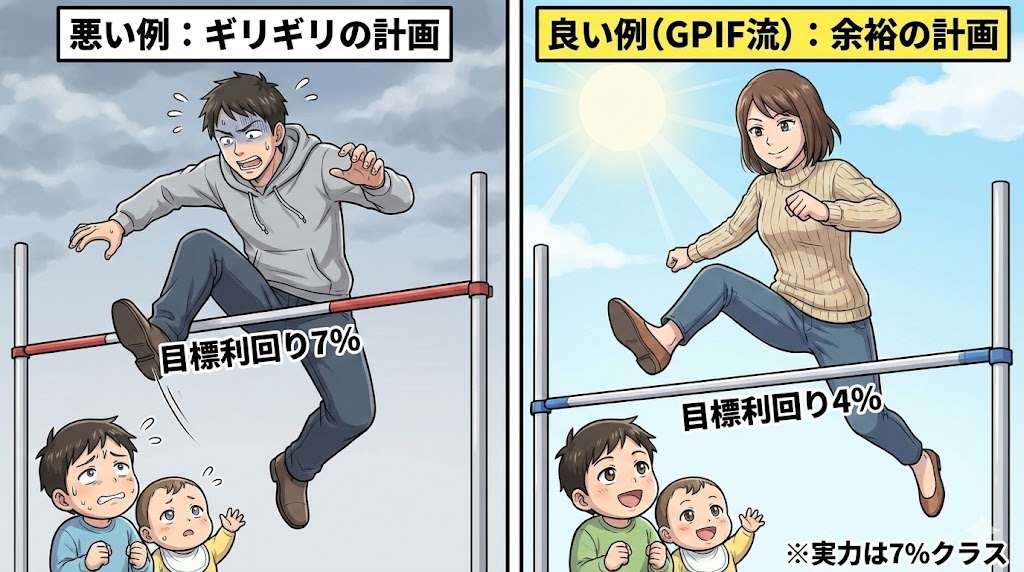

今回は、私たちの年金を運用するプロ中のプロ「GPIF(年金積立金管理運用独立行政法人)」のロジックを元に、なぜ彼らが「期待リターン7%超」の商品を買いながら、「目標リターン4%」で計画を立てているのか。

その大人の事情と、素人が陥る平均への回帰の罠について解説します。この記事を読めば、あなたのシミュレーションがいかに危険か、そして正解がどこにあるかが分かります。

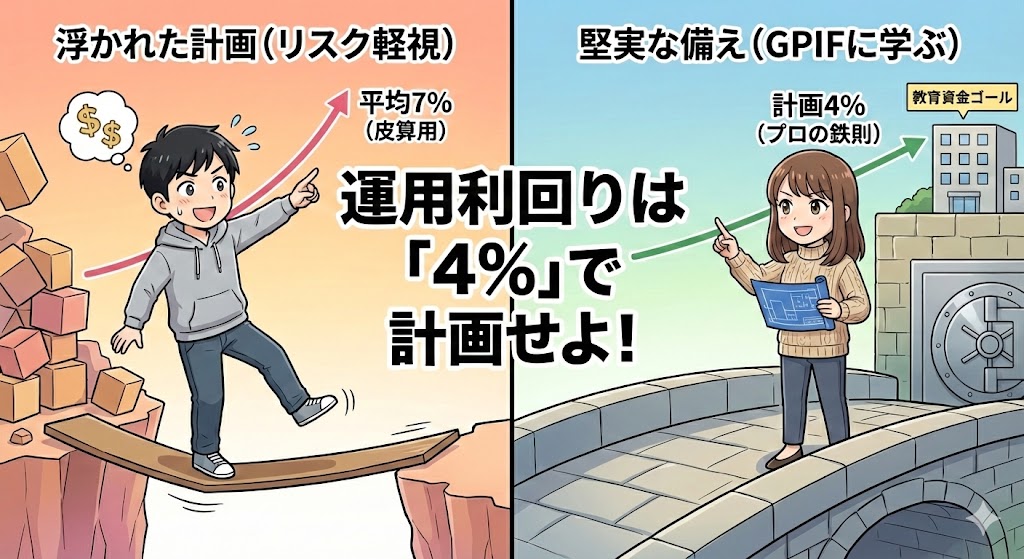

教育資金の運用利回りは「4%」で計画せよ!

結論から言います。教育資金のシミュレーションをする際は、保守的に「年利4%」で設定してください。

「えっ、低すぎない? オルカンなら7%以上狙えるでしょ?」と思った方。その感覚は、データとしては間違っていません。確かに、全世界株式(オルカン)や米国株式の過去30年の平均リターンは、円換算で約8〜9%程度もあります。

しかし、過去の実績と未来の計画は全く別物です。 ここを混同すると、人生の三大資金計画は破綻します。

なぜ4%なのか? その根拠は、以下の「引き算」にあります。

【現実的なリターンの計算式】

8%(名目期待リターン)- 3%(インフレ・コスト)- 1%(安全マージン)= 4%

これこそが、私たちが目指すべき実質的な豊かさの数字です。なぜわざわざ低い数字を使うのか、その根拠となる「3つのルール」を見ていきましょう。

想定利回りを決める「黄金の3ルール」

ルール①:名目ではなく実質で考えよ

投資で資産が2倍になっても、その間に学費も2倍になっていたら、生活は全く楽になっていませんよね?私たちが本当に気にすべきなのは、通帳の数字(名目リターン)ではなく、そのお金で何が買えるか(実質リターン)です。

- 名目リターン(約7〜8%): 通帳の数字が増えるスピード

- インフレ率(約2〜3%): お金の価値が減るスピード

世界経済が成長するとき、基本的にはインフレ(物価上昇)もセットで起こります。特に教育費は、一般的な物価よりも上昇スピードが早い傾向にあります。

つまり、インフレによる学費値上げ分(2〜3%)を差し引いた数字で計算しないと、将来「お金はあるけど、入学金には足りない」という事態に陥るかもしれません。

インフレがいかに資産を侵食するか、現金のままだとどうなるかについては、以下の記事で解説していますので、読んでみてください。

ルール②:GPIFの「プロの慎重さ」をパクれ

ここが今回の最重要ポイントです。 日本最大・世界最大級の機関投資家であるGPIFは、どのような目標設定をしているかご存知でしょうか?

実は、GPIFは外国株式に対して7%以上のリターンを期待(予測)しています。 しかし、運用目標(計画)は驚くほど低く設定されています。

GPIFの運用目標: 賃金上昇率 + 実質運用利回り(1.7%) ≒ 約4.0% ※出典:GPIF「中期目標」より

内閣府が想定する長期的な賃金上昇率(約2.3%)を加味すると、GPIFが目指しているゴール(名目利回り)は、わずか約4.0%なのです。

ここに、プロの流儀があります。

- プロの予測: 「外国株なら7〜8%は儲かるだろう」

- プロの計画: 「でも、目標は4%(日本のインフレ + 1.7%)に設定しよう」

なぜなら、彼らは負けることが許されないからです。私たちの子育て世帯も同じです。7%儲かる実力がある資産(外国株)を使って、4%の低いハードル(日本のインフレ)を越える。この余裕こそが、長期投資を成功させる唯一の鍵なのです。

ルール③:「平均への回帰」という重力を忘れるな

そしてもう一つ、4%にすべき決定的な理由があります。それが平均への回帰です。

ここ数年(特に2020年〜2024年頃)、円安と米国株ブームの影響で、オルカンやS&P500は年利20%を超えるような出来すぎた成績を記録しました。

しかし、歴史は証明しています。平均より大きく上振れした期間の後には、必ず平均より下回る期間がやってきます。

今はボーナスタイムだっただけかもしれません。これから投資を始めるあなたが直面するのは、過去のツケを払うための冬の時代(低リターン期)である可能性だって十分にあります。今までの調子がずっと続くと錯覚して7%で計画を立てるのは、崖に向かってアクセルを踏むようなものです。悪い時期が来ても耐えられるよう、4%で計画するのが賢明なのです。

それでも「7%」で計算したいあなたへ

「理屈はわかったけど、やっぱり4%じゃ積立額が足りない…7%で計算したい」そう思う気持ちもわかります。しかし、それはブレーキの効かない車で高速道路を走るのと同じです。

目標額に届かないからといって、運用のリスク(利回り)を高めて解決しようとするのはギャンブルです。 足りない分は、リスクではなく『入金力』でカバーするのが鉄則です。

もしこれ以上投資に回すお金がないという場合は、家計の穴(無駄な保険)を塞ぐだけで、追加の投資資金は捻出できるかもしれません。子育て世帯が加入する必要のない保険について以下の記事で解説を行なっておりますので、読んでみてください。

まとめ:悲観的に計画し、楽観的に生きる

もし、結果的に相場が良く、7%や8%で運用できたとしたら? それは嬉しい誤算です。余ったお金は、老後資金に回したり、子供への結婚祝いにしたり、夫婦の豪華な旅行に使えばいいだけの話です。

逆に、7%で計画して4%しか出なかったら?それは破滅です。子供に奨学金という借金を背負わせることになります。

「悲観的に計画し、楽観的に運用する」

これが、教育資金デザインラボが提唱する鉄則です。 まずは騙されたと思って、シミュレーションの利回りを4%に入力し直してみてください。そこから見える景色こそが、あなたの家族を守る現実的な未来です。

計画は完璧です。あとは子供の大学入学まで待つだけ。しかし、この待つことこそが、投資における最大の試練です。 次の記事で、多くの脱落者を生む退屈という病について、処方箋を出しておきます。

-1.png)

コメント